事業承継税制の特例

中小企業の経営者の高齢化が急速に進み、円滑な世代交代が遅々として進まず国内の生産向上を図るために、事業承継税制の抜本的な見直しが行われました。

事業承継では、後継者が先代経営者から事業を引き継ぐ際に、自社株式や事業用資産を取得するため。後継者は多額の贈与税や相続税の負担が発生することになります。突発的な相続により事業承継が発生した場合には、相続税を納める資金に困窮し事業継続が困難になることもあります。

そこで、平成30年度税制改正大綱において既存の「事業承継税制」を拡充した「事業承継税制の特例」(新事業承継税制)は創設されることとなりました。

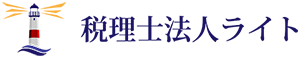

改正内容は、以下の通りです。

注目の変更点は、

既存の税制は、発行済み株式の2/3を上限とした猶予でしたが、新税制は、全株式となり。

猶予の対象評価額は、80%から100%になり、実質全額納税猶予になりました。

ただし、注意すべきは点は、この新事業承継税制の適用を受けようとする会社は、特例承認計画の提出を平成30年4月1日から5年間の間に提出する必要があります。

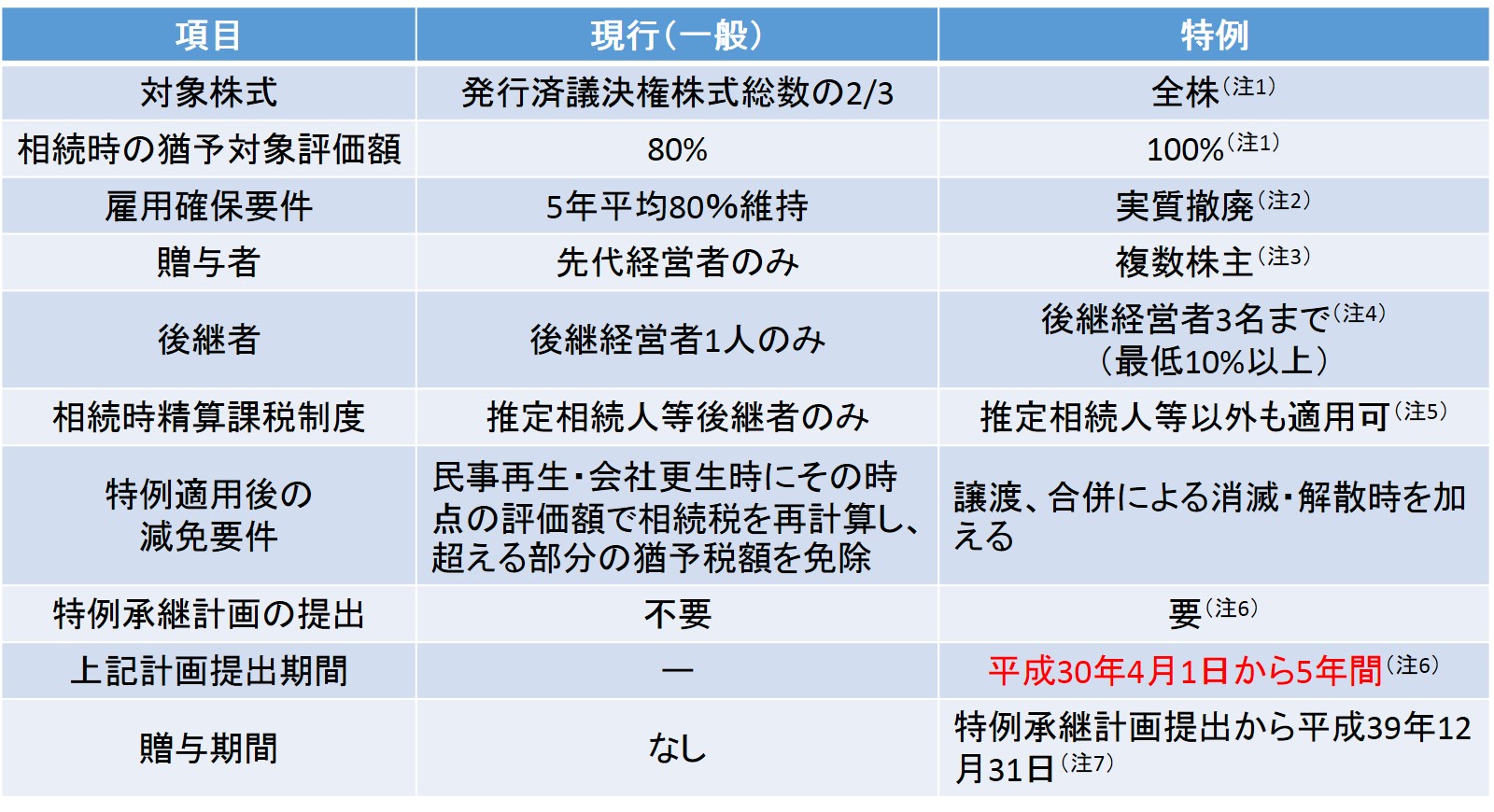

また、以前は贈与者は先代経営者一人のみでしたが、複数株主(多くは先代経営者の配偶者)からの贈与も可能となりました。

さらに、受贈者(受け取る人)は、後継経営者一人のみも、後継経営者三人となり弟や義理の息子にも可能となったのです。しかも、子や孫でない他人(推定相続人以外)にも株式を渡すことが可能になりました。

ブログでも詳しく解説しています。

是非、ご一読ください。 こちらから

ご質問・ご相談はお気軽にお問い合わせください。